D’UN PORTEFEUILLE D’ACTIONS AMÉRICAINES « LONG ONLY » AUGMENTÉ D’UNE STRATÉGIE MACRO SYSTÉMATIQUE.

LA VENTE SYSTÉMATIQUE DE CALLS COUVERTS SUR LES ACTIFS SUR LES ACTIFS D’UN PORTEFEUILLE D’ACTIONS AMÉRICAINES PERMET D’ AUGMENTER LA PERFORMANCE DE LA STRATÉGIE.

Il est bien connu que la vente d'options d'achat (ou Calls) couvertes hors de la monnaie (OTM) peut être un moyen de générer des revenus supplémentaires sans altérer trop souvent la structure ou la constitution du portefeuille sous-jacent. Cependant, pour pouvoir utiliser, autant que faire se peut, cette stratégie il importe de bien comprendre comment elle fonctionne d’une part, et d’autre part de déterminer avec le maximum de précision quelles sont les meilleures options à vendre, où autrement formulé : jusqu'à quel point vos options vendues doivent-elles être hors de la monnaie ? En effet, si le prix d’exercice (ou Strike) de l’option est trop éloigné du prix de marché de l’action, vous encaisserez une petite prime de l'option, ce qui peut constituer un cout d’opportunité. Si le strike choisi est trop proche de la monnaie, la prime encaissée pour la vente des calls sera plus importante, MAIS les options auront plus de chances d'être exercées, ce qui conduirait à un changement de la structure du portefeuille (Il faudrait en pareil cas vendre les actions sous-jacentes au prix d’exercice de l’option). Dans ce qui suit, nous allons nous efforcer de déterminer les « meilleurs » prix d’exercice des options à vendre de façon optimale. Pour ce faire, nous allons simuler la vente mensuelle d'options d'achat couvertes OTM sur un portefeuille composé exclusivement de futures représentant l'indice S&P 500 .

| Télécharger le pdf |  |

INTRODUCTION

L’utilisation de l’intelligence artificielle (IA) sur les marchés financiers est un domaine en plein essor. L’IA, combinée à des algorithmes d’apprentissage automatique (Machine Learning), n’a pas attendu l’irruption de ChatGPT (Open AI) sur le devant de la scène médiatique pour être de plus en plus utilisée par les sociétés de gestion et certains fonds pour aider à prévoir les tendances du marché, analyser des données financières complexes et prendre des décisions d’investissement.

L’univers des gérants momentum étant le meilleur exemple qui depuis 50 ans sont experts dans les traitements de données de masse de marchés (Big Data qui est une part essentielle de l’AI).

La question à 64 Milliards de $ est, au jour d’aujourd’hui, de savoir si des fonds gérés en utilisant de telles techniques surperforment ou non des fonds gérés de façon plus traditionnelle.

Dans la mesure ou Seven Capital l’utilise déjà dans ses recherches (Utilisation de traitement de données Big Data depuis 28 ans avec une performance annualisée sur la période de 7% avec une volatilité de 8% et un Pick to Valley de -14%) , ces questions nous intéressent tout particulièrement.

| Télécharger le pdf |  |

D’UN PORTEFEUILLE D’ACTIONS AMÉRICAINES « LONG ONLY » AUGMENTÉ D’UNE STRATÉGIE MACRO SYSTÉMATIQUE.

les marchés financiers fluctuent selon 3 régimes : Haussier, Baissier ou indécis;

Historiquement, les marchés haussiers sont ceux qui durent le plus longtemps, alors que les marchés baissiers sont à l’inverse les plus courts.

la construction d’un portefeuille d’investissement doit être conçue de façon à tirer profit ou résister à chacun des régimes. il doit être suffisamment robuste pour supporter les points de retournement avant qu’un nouveau régime apparaisse clairement.

Chaque année, vers la fin du printemps et la fin de l’année, les discussions sur l’allocation d’actifs en vue du nouveau semestre, respectivement de la nouvelle année, s’intensifient.

Et, à l’heure ou cette problématique accapare nombre de gestionnaires, il nous a paru intéressant de faire le point sur les perspectives qu’offrent les différentes classes d’actifs en cette fin de Printemps 2020, suite aux mouvements sans précédents des marchés financiers durant les cinq premiers mois de l’année.

| Télécharger le pdf |  |

N’EST IL PAS TEMPS DE CONSIDÉRER ENFIN CE MODE DE GESTION QUI PEUT FOURNIR UNE EXCELLENTE ALTERNATIVE A DES CLASSES D’ACTIFS EXCESSIVEMENT CHÈRES ???

Chaque année, vers la fin du printemps et la fin de l’année, les discussions sur l’allocation d’actifs en vue du nouveau semestre, respectivement de la nouvelle année, s’intensifient.

Et, à l’heure ou cette problématique accapare nombre de gestionnaires, il nous a paru intéressant de faire le point sur les perspectives qu’offrent les différentes classes d’actifs en cette fin de Printemps 2020, suite aux mouvements sans précédents des marchés financiers durant les cinq premiers mois de l’année.

| Télécharger le pdf |  |

A tout seigneur tout honneur : le DOLLAR!

Et pas seulement parce que la baisse de la devise américaine est de loin la vue la plus consensuelle pour 2020. Surtout parce que, en tant que monnaie de réserve, et donc un des piliers fondamentaux de tout le système, la plupart des prédictions sur les autres classes d’actifs découlent directement ou indirectement de l’evolution du dollar! Et nous aurons l’occasion de revenir sur ce point par la suite.

Plus encore que pour les autres devises, de très nombreux facteurs sont susceptibles d’influencer les cours de la devise US. Les différentiels de taux entre ceux de la FED et ceux des autre banques centrales. La perception qu’ont les investisseurs de l’économie US et plus généralement de l’économie globale

| Télécharger le pdf |  |

LES TAUX NÉGATIFS FIXÉS PAR CERTAINES BANQUES CENTRALES ONT ILS ÉTÉ BÉNÉFIQUES POUR LEURS ÉCONOMIES ? ET APPORTERONT ILS LES RÉSULTATS ESCOMPTÉS EN EUROPE?

Alors que la nouvelle patronne de l’ECB, Madame Christine LAGARDE, se prépare à lancer une revue complète sur les options de politique monétaire de la banque centrale Européenne, personne ne s’attend à ce qu’un processus de “normalisation" ne démarre bientôt.

Mais l’ECB est apparemment bien consciente des effets pervers que des taux négatifs peuvent avoir sur l’économie.

Et pas seulement par la pression qu’ils exercent sur les banques semble t il...

| Télécharger le pdf |  |

QE OR NOT QE EST EN EFFET LA QUESTION...

Ceux qui nous lisent depuis quelques temps savent désormais que parmi les différents problèmes de liquidité qui nous intéressent celui de la fourniture de liquidités aux systèmes financiers par les Banques Centrales est l’un de nos favoris.

Et pas seulement parce que c’est l’un des plus, sinon LE PLUS, important. Pour ne citer que quelques articles où nous avons déjà abordé ce thème :

Étude : ZOMBIE APOCALYPSE (Juin 2019) lire le pdf

Où encore, mi octobre après les spikes de Septembre

Étude : DU REPO AU QE ...(octobre 2019) lire le pdf

Et, également même si plus ancien :

Étude : LE PROBLEME DE LA LIQUIDITE DANS LES MARCHES FINANCIERS (octobre 2018) lire le pdf

| Télécharger le pdf |  |

L’expression « Entreprise Zombie » a été popularisée en 2008 par Ricardo Cabarello, Takeo Hoschi et Anil K. Kashya dans un article (American Economic Review consacré à la « Décennie Perdue » du Japon, la grand stagnation 1990-2000.

Les Entreprises Zombies se définissent par des charges d’intérêts de leurs dettes supérieures à leurs bénéfices avant intérêts et impôts, sur une période de temps donnée. Cette période peut varier. La BRI utilise 3 ans dans sa définition large, par exemple.

Il existe des critères encore plus restrictifs, portant sur la durée d’existence de la compagnie, par exemple plus de 10 ans d’activité, ce qui permet d’exclure les start-ups (comme We Work par exemple).

C’est cette large définition de la BRI que nous utiliserons principalement.

| Télécharger le pdf |  |

Voir la conférence |

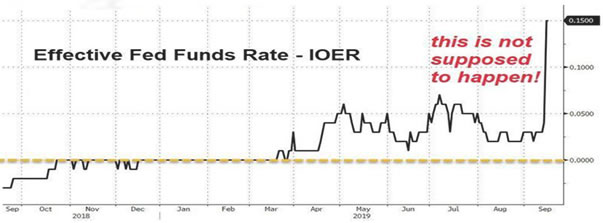

OU COMMENT LA FED A FINALLEMENT REPRIS LE CONTROLE DE SES TAUX D’INTÊRETS DE RÉFÉRENCE !

C’est donc durant la semaine du 16 septembre que les conséquences de la politique de resserrement monétaire de la Fed sont apparues au grand jour dans le système financier US

source Zero Hedge

Le Taux IOER est le taux d’intérêt que la FED paye sur les réserves excédentaires que les banques conservent dans les livres de la Fed. Dans cet article, nous évoquerons en détails les événements de la semaine du 16 septembre, leurs causes et ce que furent les diverses réponses de la Réserve Fédérale.

| Télécharger le dossier complet en pdf |  |

N’EST IL PAS TEMPS DE CONSIDÉRER ENFIN CE MODE DE GESTION QUI PEUT FOURNIR UNE EXCELLENTE ALTERNATIVE A DES CLASSES D’ACTIFS EXCESSIVEMENT CHÈRES ???

Comme chaque année au début de l’automne, les discussions sur l’allocation d’actifs en vue de la nouvelle année s’intensifient. Et, à l’heure ou cette problématique accapare nombre de gestionnaires, il nous a paru intéressant de faire le point sur les perspectives qu’offrent les différentes classes d’actifs en ce début d’automne 2019.

L’un des éléments les plus importants quand on considère une allocation potentielle dans une classe d’actifs est le retour que l’on en attend sur un horizon de temps donné. Ce critère est bien entendu loin d’être unique, puisque l’on doit prendre en compte d’autres contraintes comme la volatilité des investissements par exemple, mais c’est celui-ci que nous allons étudier en détails dans ce qui suit.

| Télécharger le dossier complet en pdf |  |

Le début d'un changement de tendance ou juste une autre crise passagère ??

Il s’est passé beaucoup de choses sur les marchés financiers durant la semaine du 9 septembre. Choses que l’on ne soupçonnerait pas forcément en regardant l’évolution des principaux indices Actions le S&P 500 était à peine en hausse de 1 sur la semaine par exemple Mais sous la surface la tournure qu’ont prise certaines choses était beaucoup plus dramatique. Le rendement du US-T Note à 10 ans a vu sa plus forte hausse hebdomadaire depuis les élections présidentielles US en 2016. Et cette hausse déclencha un mouvement de débouclement massif de la stratégie « Growth to Value ». Nous analyserons en détails, dans ce qui suit, les événements qui se sont produits durant la deuxième semaine de septembre. Et nous tenterons de répondre à la question : s’agit il d’une inversion de tendance pour l’une des stratégies les plus performantes de ces 2 ou 3 dernières années : Croissance contre Valeur ?

| Télécharger le dossier complet en pdf |  |

Suite à une interview (via email) de Michael BURRY à Bloomberg le 4 Septembre 2019 dans laquelle il établit un parallèle entre la bulle des fonds indiciels et celle des CDO subprime pour partie responsables de la Grande Crise Financière (GFC) de 2008 il nous a semblé opportun de faire un point sur l’évolution des fonds indiciels et de leur liquidité.

Ceux qui nous lisent depuis plus d’un an savent que ce thème fait partie de nos centres d’intérêts principaux Ainsi la publication d’une interview de l’un des principaux protagonistes du « Big Short » sur ce sujet, et les nombreuses réactions qu’elle a générée nous donne l’occasion de revenir sur l’un de nos thèmes favoris.

| Télécharger le dossier complet en pdf |  |

Comme je le mentionnais à la fin de mon précédent papier consacré à cet incroyable rallye généralisé à toutes les classes d’actifs, durant le second trimestre de 2019, la divergence croissante entre les bonds et les equities a commencé a apparaître au grand jour. La hausse parabolique des bonds vers la fin du mois de juin a même atteint des proportions épiques, comme vous pouvez le voir sur le Chart 1 ci-dessous..

| Télécharger le dossier complet en pdf |  |

Si vous aviez dû quitter la planète terre le jour de Noel 2018 pour un voyage dans l’espace de 6 mois jusqu’à la fin du mois de juin 2019, il aurait sans doute été difficile pour vous de croire l’exceptionnelle tournure prise par les marchés financiers durant votre absence.

Tout particulièrement si vous aviez gardé un souvenir vivace de l’atmosphère de fin du monde (financier) qui prévalait à la fin de l’année dernière.

Comme nous sommes au début du mois de Juillet, il nous a semblé qu’il n’était pas trop tard pour commenter les événements de la première moitié de 2019, durant laquelle, grâce essentiellement à la Réserve Fédérale US et aux autres grandes banques centrales prenant, dès la mi-janvier, un tournant définitif vers des politiques plus accommodantes, des actifs de toute nature se sont appréciés.

| Télécharger le dossier complet en pdf |  |

Le terme “ZOMBIE” est revenu à la une des medias récemment, à cause du dernier film de Jim Jarmush: “The Dead don’t die” présenté lors de la soirée inaugurale du festival de Cannes. Dans cette comédie hilarante Jarmush revisite ce que l’on appelle les “Films de Zombies” des années 60 et 70. Une forme d’hommage, drôle et intelligent, aux maîtres du genre comme G. Romero (Voir l’affiche page 2 du pdf). Quelques mois avant, la BRI avait sorti un rapport dont le grand public n’a probablement jamais entendu parler: “THE RISE OF ZOMBIE FIRMS: CAUSES AND CONSEQUENCES”

Dans ce très intéressant article, les auteurs posent trois questions fondamentales: 1/ Est ce que l’augmentation du nombre de compagnies Zombie est un phénomène temporaire? 2/ Quelles sont les causes de l’augmentation des compagnies Zombie ? 3/ Quelles sont les conséquences économiques de cette hausse ? Ce rapport, essentiellement un “papier” de recherche, a déclenché beaucoup de débats ainsi qu’un flot d’articles détaillés issus par des boutiques de recherche économique.

Nous nous proposons, dans ce qui suit, de vous présenter une vue synthétique de ce qu’il faut bien appeler un problème. Problème dont l’importance a été soulignée très récemment par la quasi-faillite de Rallye en France, celle de Bristish Steel au Royaume Uni et, à un degré moindre, le collapse de l’action Tesla aux USA, ces trois événements ayant pris place durant les derniers 10 jours de mai 2019…

| Télécharger le dossier complet en pdf |  |

UN CAS TYPIQUE DE SELL IN MAY AND GO AWAY? OU LE SIGNE AVANT COUREUR DE QUELQUE CHOSE DE PLUS SINISTRE? UN AUTRE EXEMPLE DE L’IMPORTANCE CROISSANTE DES TWEETS POLITIQUES …

Suite à ce qui restera dans les annales comme le meilleur début d’année pour beaucoup de classes d’actifs depuis la Grande Crise Financière, tout particulièrement pour les actions US dans leur ensemble qui ont eu leur meilleure période janvier/avril depuis 1992, le principal indice actions US, le SP500, établit un nouveau plus haut historique (2954) le 1er mai 2019. Et juste au moment où l’horizon semblait totalement dégagé, quand le ciel apparaissait sans nuages pour les investisseurs du monde entier, deux tweets de 180 caractères postés par celui qui est sans doute l’homme le plus puissant de la planète déclenchèrent une avalanche de ventes d’actions sur l’ensemble des bourses mondiales. Nous avons donc décidé de regarder dans le détail ce qui s’est passé sur les marchés actions en ce joli mois de mai, pour étudier notamment si le fameux dicton de Wall Street: « Sell in May and go away » s’applique en 2019.

| Télécharger le dossier complet en pdf |  |

PARTIE V: MARCHÉS DE CRÉDIT

Après l’étude approfondie des marchés de volatilité actions (Part I) et matières premières (Part II), Devises (Part III) et marchés Émergents (Part IV) en 2018, nous allons maintenant nous concentrer sur le comportement de la volatilité sur certains marchés de crédit. Nous nous intéresserons tout naturellement à certaines dettes souveraines (USA, Allemagne et Italie) mais aussi à la volatilité d’un gros ETF sur les compagnies US notées IG ainsi qu’au plus gros ETF des compagnies US notées High Yield. Pour chacun des marchés choisis, nous étudierons l’évolution de leur prix et les conséquences qu’elles ont eu sur leur volatilité implicite et parfois historique. Nous tenterons d’expliquer les raisons rationnelles qui ont poussé ces marchés à bouger où pas… Enfin nous mettrons en exergue certaines conclusions que l’on attendait pas forcément. Nous commencerons donc, à tout seigneur tout honneur, par le plus gros et plus liquide marché de dette souveraine au monde : les emprunts d’état US (T-Notes) et plus particulièrement le T-Note 10 ans. Un chapitre que nous pourrions intituler :

Les Grands espoirs déçus de forte Volatilité.

| Télécharger le dossier complet en pdf |  |

Quel Risques pour 2019-2020 ? New Wall ?

Comprendre la nouvelle donne sur la Liquidité des marchés et son impact sur la Volatilité. Présentation par Monsieur Bruno Syrmen Partner – Seven Capital – Head R&D

Conférence du 21 Mars 2019 - Au Cercle National des Armées

| Regarder la conférence |  |

PARTIE IV: MARCHÉS ÉMERGENTS

Après l’étude approfondie des marchés de volatilité actions (1ère partie), Commodities (2nde partie) et FX (3ième partie) en 2018, nous allons maintenant nous concentrer sur le comportement de la volatilité de différents marchés dits Émergents. Bien conscients que l’univers des marchés Emergents est trop vaste pour les traiter où même les mentionner tous, nous nous concentrerons sur un échantillon réduit mais, à nos yeux, représentatif constitué de deux ETFs différents et de trois pays différents. En outre nous étudierons à la fois les volatilités des marchés Actions et celles des marchés obligataires. Toutefois avant de nous plonger dans l’étude détaillée pays par pays, concentrons nous sur deux indices génériques des marchés Emergents :

Le ISHARES MSCI EM ETF et le ISHARES JPM EMB Bonds Index.

Comme lors des études précédentes, nous avons considéré les volatilités implicites quand elles étaient disponibles, où, à défaut, les volatilités historiques. Commençons donc avec l’ETF ISHARES MSCI EM . Une autre histoire bien triste et déprimante (si vous étiez long…)

| Télécharger le dossier complet en pdf |  |

Partie 3 : MARCHÉ DES CHANGES

Après l’étude approfondie des marchés de volatilité actions (Part I) et matières premières (Part II) en 2018, nous allons maintenant nous concentrer sur le comportement de la volatilité de certaines devises. Le USD étant toujours la devise de réserve, et par conséquent la plus utilisée, nous examinerons la volatilité des cours de cinq autres devises contre le USD. En effet, il serait beaucoup trop long, fastidieux et inintéressant d’étudier un trop grand nombre de taux de changes. Nous avons donc décidé de nous focaliser sur un échantillon réduit mais représentatif de cinq très importantes devises : l’euro (EUR), le yen (JPY), la livre sterling (GBP - avant le Brexit), le yuan Chinois (CNY - en cette période de guerre commerciale) et le Real Brésilien (BRL) pour prendre en compte une des principales devises « Emergentes ». Nous n’avons pas cédé à la tentation de parler de l’effondrement du Bolivar Vénézuélien où de la livre Turque ni même de la dévaluation permanente de la roupie Pakistanaise puisque ces marchés sont de petite taille et que les données disponibles sur leur volatilité sont très rares. Pour chacune des 5 devises de notre échantillon, nous étudierons l’évolution de la volatilité de leur cours contre le USD, en général la volatilité implicite puisque les marchés d’options de change sont très liquides, et nous essaierons d’expliquer les raisons qui ont poussé ces marchés à bouger où pas… Enfin nous mettrons en exergue certaines conclusions qui pourraient surprendre. Nous commencerons donc, à tout seigneur tout honneur, avec la paire EUR/USD. Un chapitre que nous pourrions intituler :

Laisser le génie dans sa bouteille svp.

| Télécharger le dossier complet en pdf |  |

Partie 2 : MARCHES DE COMMODITIES

Dans cette seconde partie de notre étude consacrée aux volatilités de marchés en 2018, nous nous intéresserons aux marchés de Commodities. Ceux-ci étant beaucoup trop nombreux pour que l’on puisse les étudier tous en détails, nous ne considérerons que les trois plus gros et les plus liquides, mais aussi les plus importants: Crude Oil, US Natural Gas, et Gold. Nous commencerons donc cette seconde partie avec une analyse détaillée de la volatilité du Crude Oil ; et plus précisément de celle du WTI (West Texas Intermediate le benchmark US).

| Télécharger le dossier complet en pdf |  |

Partie 1 : MARCHES ACTIONS

Initialement, l’idée sous tendant cet article était, en fait, de mettre en exergue les divers risques et dangers de ce qu’il est convenu d’appeler les « crowded trades », c’est-à-dire les positions partagées au même moment par un grand nombre d’intervenants. Comme au début de l’année 2018 les 2 positions les plus partagées dans le monde financier étaient short US-Treasuries et surtout short volatilité, il nous apparut très vite que le trade consistant à vendre la volatilité nécessiterait une étude spécifique. Plus particulièrement en raison des comportements différents des volatilités des différentes classes d’actifs. Nous vous présentons cette étude ci-après.

| Télécharger le dossier complet en pdf |  |

Le krach des actions US expliqué.

Suite à ce qui a de fortes chances de rester comme le pire mois de l’année pour quasiment toutes les classes d’actifs, le USD mis à part, le pire mois pour les actions Américaines depuis 2011, et le pire mois pour le NASDAQ depuis la grande crise financière, nous avons décidé d'étudier plus en détails ce qui s’est réellement passé sur le marché des actions US.

| Télécharger le dossier complet en pdf |  |

Le grand fantasme de la liquidé permanente.

Dans ce second article, nous étudierons et analyserons principalement ce qui pourrait se produire dans d’autres secteurs des marches financiers lors de la prochaine crise financière étant donné les conditions de liquidité actuelles.

Plus spécifiquement, nous examinerons l’état actuel de la liquidité dans les plus gros et plus importants des marchés, ceux des taux d’intérêts et du crédit.

| Télécharger le dossier complet en pdf |  |

Etude des FLASH CRASHES sur les Marchés des Actions US.

Dans cet article, nous étudierons et analyserons le problème de plus en plus important de la liquidité dans les marchés financiers. Que ce soit en termes absolus ou relatifs, ce problème particulier est, ou devrait être, de la plus haute importance pour TOUS les intervenants qu’ils soient investisseurs, traders, gestionnaires ou spéculateurs. Nous commencerons par étudier en détails les deux derniers Flash Crashes ayant affecté les Marchés d’actions US.

| Télécharger le dossier complet en pdf |  |

Comme vous le savez, il est probable que 2018 / 2019 / 2020 soient plus compliquées que ces dernières années de marché haussier.

Le document joint va vous éclairer sur le comportement de notre stratégie Momentum durant ces phases délicates et vous apporter une solution à la stabilisation de vos corps de portefeuille.

Ci-dessous le document mettant en valeur le comportement historique

du SEVEN DIVERSIFIED FUND durant les phases de :

| Télécharger le dossier complet en pdf |  |

Le chartisme parfois aimé et souvent décrié a-t-il une utilité dans les marchés actuels ? Que signifient toutes ces figures géométriques comme la tête et épaule, le triangle, le rectangle␣? Nous étudierons essentiellement les figures de retournement long terme qui permettent de mieux appréhender les hauts et les bas des cycles de marché.

| Télécharger l'étude en pdf |  |

L’effet de levier est souvent synonyme de performances potentielles plus fortes mais en parallèle d’une augmentation importante du risque pouvant conduire à la ruine. Dans cette étude, nous allons voir si ces idées reçues sont justes et vérifier si l’effet de levier est toujours synonyme d’une augmentation du risque. Nous étudierons spécifiquement l’effet de levier des contrats futures qui n’implique aucun coût d’emprunt.

| Télécharger l'étude en pdf |  |

« Sur la base de données XXXX, ce fonds est dans le 1er décile sur 1 ans, 3 ans et 5 ans. Sur 10 ans ? Impossible de comparer, il n’y a pas assez de fonds. C’est une grosse maison, je n’ai pas de risque au cas où il perd, on ne me le reprochera pas, ... j’achète ... »

La sélection de fonds est un acte de gestion tout comme l’achat d’une action, d’une obligation ou autre. C’est une prise de position réelle et un acte de placement. La complexité s’avère même supérieure si l’on intègre une dimension « Due Diligence » au processus de sélection.

En dehors de l’aspect Due Diligence que nous ne traiterons pas dans cette étude, sélectionner un fonds exige des connaissances d’analyses quantitatives poussées car la simple performance n’est que la petite partie visible d’un iceberg capable de faire sombrer le « Titanic ».

| Télécharger l'étude en pdf |  |

La théorie moderne du portefeuille nous indique que le rendement d’un actif n’est autre que la rémunération du risque attaché à la détention de cet actif.

Dès lors, un actif considéré comme risqué devrait afficher un rendement supérieur à celui d’un actif de risque moindre.

Cette théorie moderne du portefeuille développée en 1952 par le Prix Nobel d’économie Harry Markowitz constitue aujourd’hui le socle académique sur la base duquel est construit un grand nombre de portefeuilles d’actifs financiers .

| Télécharger l'étude en pdf |  |

| Télécharger l'étude en pdf |  |

| Télécharger l'étude en pdf |  |

| Télécharger l'étude en pdf |  |